대신증권을 이용하여 해외주식을 거래하여 수익이 발생하는 경우에는 소득세와 배당세 등을 납부해야 하며, 증권거래소를 운영하는 국가와 지역에 따라 세율과 납부 방법에 차이가 있습니다. 국내 거주자의 해외주식 매매는 '국외 자산의 양도' 에 해당되어 소득세법에 따라 순수익에 대한 부분인 양도차익 중 22%의 양도소득세를 납부해야 하고, 해외주식 거래시에고 최저수수료 금액 외 일정 비율의 기본 수수료 및 매수·매도 시 국가에 따라 거래세도 추가되기 때문에 해외투자 시 함께 고려햐야 하는데 이번 포스팅에서는 해외주식 배당세와 양도소득세 금액과 납부 방법 등에 대해 정리해 드리도록 하겠습니다.

국내에서는 배당금에 대해서 소득세 14%와 소득세의 10%에 해당하는 지방세 1.4%를 포함하여 15.4% 배당 세율이 적용되어 해외에서 배당 수입이 발생하는 경우에는 해당국가의 세율이 국내 세금과 동일하거나 높은 경우에는 추가로 납부하지 않아도 되지만, 국내 세율 보다 낮은 경우에는 해당 세율에 대한 차액 부분을 국내에 추가로 납부해야 합니다. 이와 함께 매년 01월 01일 ~ 12월 31일 사이에 해외주식 매매로 인해 발생한 수익에 대해서도 22%의 양도소득세를 국세청에 납부해야 합니다.

*대신증권 해외주식 배당 소득세

해외주식 배당소득세를 현지에 납부하는 국가 중 미국주식은 소득세 15%(USD), 일본은 소득세 15.315%(JPY) 호주는 15%(AUD), 캐나다 15%(CAD), 네덜란드와 핀란드 15%(EUR)로, 현지 국가에 현지 통화로 납부하기 때문에 국내에서는 세금을 내지 않아도 되고, 중국주식 중 상해와 심천, H주는 배당소득세가 10%로, 나머지 차액에 해당하는 소득세 4%와 주민세 0.4% 등 4.4%를 추가로 국내에서 납부해야 합니다.

홍콩거래소와 싱가포르, 영국과 아일랜드, 베트남은 해당 국가에서 배당 소득세를 징수하지 않기 때문에 국내에서 소득세 14%와 주민세 1.4% 등 15.4%의 배당소득세를 납부해야 하고, 배당 세율이 높은 스위스는 35%, 프랑스는 30%, 독일은 26.375%, 이탈리아는 26%, 오스트리아는 25%로, 환급 신청시 15%의 소득세율이 적용되어 나머지 차액은 환불 받을 수 있습니다.

대신증권에서 해외주식을 매년 01월 01일 ~ 12월 31일 사이에 해외주식을 매도하여 수익이 발생한 경우 양도차액에 대한 양도소득세를 내년 5월 01일 ~ 31일 사이에 신고 및 납부해야 하고, 대신증권 외 다른 증권사에서 해외주식을 거래한 경우에도 모두 합산하여 국세청 홈텍스를 이용하여 자진 신고해야 합니다.

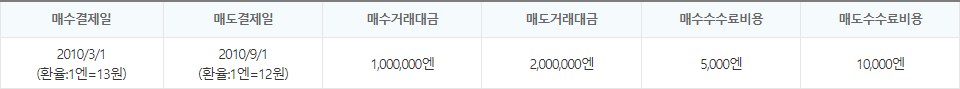

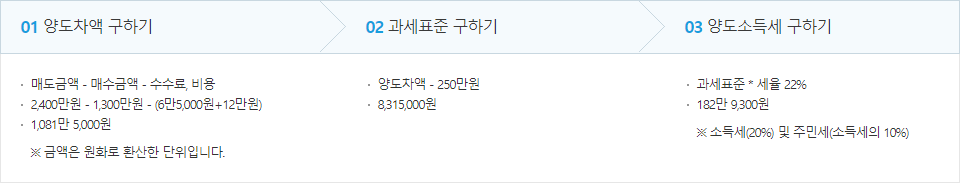

*양도소득세 계산식(예시)

| 양도소득과세표준 = 양도소득금액(양도차익) - 양도소득기본공제 양도소득산출세액 = 양도소득과세표준 x 20%(지방소득세 양도세의 10% 별도) |

해외주식의 양도소득세율은 20%에 양도세의 10%가 지방소득세로 추가되어 양도소득세율은 22%로, 같은 해 발생한 해외주식 양도차익과 매매 손실은 합산한 금액이 적용 되는데, 기본적으로 250만원 까지는 양도소득기본공제가 적용 됩니다. 앞서 언급한 것 처럼, 해외주식 배당소득도 국내 배당소득처럼 과세가 되어 국내 배당과 동일하게 해외주식 배당소득도 원천징수되는데, 다른 금융소득과 합산한 금액이 연간 2,000만원을 초과하는 경우에는 종합과세가 됩니다.

'경제금융' 카테고리의 다른 글

| 삼성증권 입금·출금 및 송금·이체 수수료와 우대 조건 정리 (0) | 2022.08.15 |

|---|---|

| 삼성증권 고객 예탁금 이용료 정리 (0) | 2022.08.13 |

| 삼성증권 회원등급 SNI HONORS, HONORS Premium, HONORS, 우대 적용 기준 및 혜택 정리 (0) | 2022.08.11 |

| 대신증권 해외주식 실시간 시세 무료 및 할인 등 이용요금 정리 (0) | 2022.08.10 |

| 대신증권 해외주식 수수료 및 거래세 정리 (0) | 2022.08.08 |

댓글